义乌收购库存-义乌库存收购_回收库存-义乌库存 > 收购库存 > 收购库存服装 >

纺织服装:染料提价再起 看好库存充足、强议价能力龙头航民股份

行业动态信息

响水爆炸事件导致染料提价再起。3 月21 日,江苏响水天嘉宜化工发生爆炸,其为国内第二大间苯二胺厂商,拥有约1.7 万吨产能,占国内间苯二胺约20%产能规模。间苯二胺为重要染料中间体(指用于生产染料和有机颜料的各种芳烃衍生物)之一,下游约39%直接用于染料制作,由其制成的间苯二酚也是染料中间体之一。重要中间体供应商发生事故,供给面临突发性收缩,大幅提升间苯二胺市价,为染料提价带来强烈预期。同时后续相关整治升级(如盐城决定彻底关闭响水化工园区),涵盖其他地区相关化工产能,预计苏北部分染料及中间体工厂复工延迟,影响整体染料产业链品类供给。

我们认为对于A 股印染绝对龙头航民股份,染料提价短期内将对公司毛利空间带来利好,主因:1、公司印染以来料加工为主,染费为营收主体,与染料价格敏感度更高,提价更直接;2、公司规模化生产及采购,拥有半年以上染料储备,享受库存红利,成本压力较小;3、公司印染质量、交期以及环保等有优势,龙头议价能力强,传导更顺畅。我们假设染料成本占到20%,测算2011 年以来,染料价格变化和公司纺织产品价格变化的对比,总体趋势上还是较为一致,尤其是2013-2015 年染料涨价时期,公司产品提价幅度能够覆盖相关影响(2016-17 年公司产品价格调整一定程度上与前期提价较多有关)。

客观上看,提价需要考虑下游承受的力度,在市场竞争性下,被动涨价难以实现完全覆盖。我们认为在去年底染料价格有所回调的基础上,加上公司库存相对充足,短期内染料提价不会带来明显成本压力,公司提价政策相对灵活。结合加大高附加值印染业务的占比,从结构性上缓解原材料成本压力,以应对未来染料可能持续提价的风险。

我们建议关注染料提价背景下对航民股份毛利空间的利好。长期来看,我们坚持公司受益行业整合的逻辑,尤其是最近频繁安全事件又带来行业整顿力度加大,加速整合出清的预期。在印染行业分化越来越明显的基础上,公司印染主业近年来加速增长,始终站稳行业转型升级标杆,受益集中度提升带来的存量市场份额的收割。

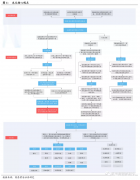

标的推荐

Q3 棉花供需上,中美贸易战使得纺纱企业整体备货积极性下降,加上新棉集中上市以及增发80 万吨进口配额集仍形成正向支撑,同时国储库存接近底部,存在轮入预期,亦带来上行支撑。上游板块受益棉花上涨预期,毛利率存回升空间,同时市场集中度提升带来国内外订单向龙头企业聚集,制造端强者恒强。今年5 月以来人民币贬值带来出口收入、毛利率及汇兑损益利好。同时产能继续扩张,龙头海外布局规模加大,愈加受益人工、税收红利,同时对冲贸易战、汇率波动风险。

下游服装家纺企业在零售承压下受影响较大。家纺线上仍受到低价社交电商分流压力,但龙头品牌力、产品品质竞争力仍领先,在低价电商培养家纺消费群、满足入门式消费之后,品牌档次需求亦将加强。同时龙头分化线上线下,明晰线上构建高性价比产品集合,以期更好适应线上客群。品牌服饰行业经受压力期的同时,也是优质龙头的机遇期,外部压力必然会带来行业整合加速,优质龙头的市场份额更快提升,我们坚信品牌的力量,箱包_收购库存箱包,长期精选内生外延明确的行业龙头,尤其是高性价比的大众品牌,在消费动力下行时更加稳健。

从投资的角度分析,服装属于高频消费品,行业万亿级市场空间巨大,我们看好童装与运动两个细分领域,童装看着品质、运动注重功能,能够形成较强的品牌溢价,获得更多的渠道支持力度;而且时尚度都比较低,消费需求的趋同性强,具有更高效的供应链整合能力以及规模效应下的成本优势,有利于龙头品牌不断提高竞争壁垒,市占率提升空间更高。重点关注森马服饰、安踏体育。

目前市场对于消费数据下行,在消费部分降级的背景下,强性价比品牌需求强劲,中短期首选高性价比大众服装龙头,推荐海澜之家,估值处于历史底部,2017 年股息率7%,分红有望带来稳定回报;以及羽绒服绝对龙头波司登,品牌力强,性价比高,聚焦主业后业务年轻化、功能性等可操作空间大。

中高端品牌中看好内生外延明确,多品牌落地比较好,抗风险能力更强的公司,推荐增长相对稳健的歌力思、安正时尚,以及高尔夫服饰及专业旅游服饰蓝海龙头,品牌力正逐渐形成的比音勒芬。另外家纺继续看好第一梯队品牌,市占率格局稳定,收购库存鞋,设计研发能力出众,规模效应强,符合家纺需求升级趋势,推荐水星家纺、罗莱生活、富安娜。

上游板块中,短期人民币贬值、棉价涨价预期升温、行业集中度持续提升、海外产能释放带来盈利能力提升。目前板块关注度偏低,Q3 估值继续探底,而业绩稳定增长,具有较强的安全边际。染料提价预期利好龙头毛利空间。依然重点推荐航民股份、华孚时尚、百隆东方、天虹纺织、申洲国际。

- 收购男女服装,收购外贸服装,收购库存服装

- 收购t恤 收购羽绒服 收购毛衣,收购牛……

- 义乌库存服装回收

- 义乌收购库存,义乌库存回收,义乌家具……

- 收购库存打底裤,收九分裤

- 义乌收购库存,义乌库存回收,义乌家具……

- ROE认输的背后 ——探求将来两年的超额收益

- ROE认输的背后 ——探求将来两年的超……

- 海尔衣联网孙传滨做客《工赋青岛》,试探家产

- 8月27日,青岛市广播电视台《工赋青岛……

- 步科股份2021年半年度董事会策划批评

- 步科股份2021年半年度董事会策划批评……