义乌收购库存-义乌库存收购_回收库存-义乌库存 > 收购库存 > 收购库存服装 >

服饰行业年报总结:2019年运动龙头表现佳,2020年“危”“机”并

要闻 服饰行业年报总结:2019年运动龙头表现佳,2020年“危”“机”并存 2020年5月3日 16:14:59 国盛证券

本文来自 微信公众号“鞠品时尚”,作者:鞠兴海、杨莹。

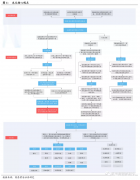

投资聚焦

2019年运动鞋服高景气,品牌服饰表现分化,珠宝龙头好于行业平均水平。2019年我国限额以上单位服装鞋帽和针纺织品零售额同比增速2.9%,增速同比下降5.1PCTs。A股重点公司2019年整体收入/业绩分别同比+8%/-16%,内部分化明显。运动鞋服行业延续2017-2018年的高景气度,2019年运动鞋服行业零售额实现17%的增长,港股四家国内运动鞋服公司2019年收入/归母净利润分别同增33%/39%。2019年珠宝行业收入端表现平淡,但金价上行给龙头公司带来盈利改善。

2020年Q1公共卫生事件影响可选消费品终端销售。受公共卫生事件冲击,2020Q1服饰/黄金珠宝行业社零同比下滑32.2%/37.7%,显著大于2020Q1社会消费品零售额同比下滑19%的降幅。运动鞋服龙头流水下滑幅度相对较小,安踏体育/李宁终端流水下滑幅度在15%-20%左右;品牌服饰重点公司整体收入同比下滑29.8%,归母净利润同比下滑78.6%;7家A股珠宝公司2020Q1收入/业绩同比-10.6%/-38.4%,龙头表现领先行业。

服饰行业修炼内功成关键,一体化加工制造龙头表现优异,黄金珠宝坚持产品升级+渠道下沉。公共卫生事件影响下服饰各品牌加速布局电商,拓展新零售业务,利用微商城、网络直播等方式,实现线下资源向线上引流。运动鞋服龙头格局优化,零售能力表现领先:2019年竞争格局进一步优化(CR5超过70%),零售管理能力前期得到积累,电商渠道成为重要增长动力,2020Q1安踏集团/李宁集团电商流水增速我们估算为40%+/低双位数。加工制造:短期公共卫生事件考验供应商生产能力,2020年H1订单基本稳定,2020H2订单将出现高频、量小、快翻单的趋势,一体化的供应商竞争优势明显,因此长期客户订单有望向以申洲国际为代表的龙头公司集中。黄金珠宝:龙头公司产品持续优化升级+渠道下沉。老凤祥精品黄金占比(目前25%左右)持续提升,周大生非婚恋产品占比(目前35%左右)不断提高;同时三四线下沉持续发力。我们认为公共卫生事件对中小珠宝商冲击相对更大,龙头公司存在优胜劣汰的集中度提升机会。

投资建议。公共卫生事件对可选消费影响较大,下半年有望有所恢复(需视公共卫生事件发展而定)。自上而下维持看好运动鞋服赛道,中长期体现出很好的成长空间和增长速度,短期亦在公共卫生事件阶段表现相对更佳。自下而上在外部需求波动环境中,品牌持续提升、渠道创新明显,以及管理能力强、现金流稳定的龙头公司为首选。综合考量,核心推荐标的:安踏体育(02020)、波司登(03998)、申洲国际(02313)、李宁(02331)、地素时尚。

风险提示:公共卫生事件影响时间及范围超预期对公司业务造成不利影响;下游客户订单波动影响营业收入;海外业务拓展不及预期;棉价波动风险;外汇波动风险。

对于当下行业运行状态,我们认为:公共卫生事件对可选消费影响较大,2020Q1服饰&珠宝均现较大幅度下滑。我们判断对Q2仍存影响,下半年有望有所恢复(需视公共卫生事件发展而定)。业内公司采取的措施主要是合理制定折扣策略、通过供应链调整控制库存,并大力拓展电商业务、尤其私域流量等新兴的营销方式吸引线下流量。内功修炼到位的公司在公共卫生事件期间表现明显好于行业平均水平。

品牌服饰板块:行业承压,品牌分化

2019年服装行业社零表现弱于消费品整体增速,且作为可选消费品,2020Q1受公共卫生事件影响明显高于消费品平均水平。根据统计局数据,2019年我国限额以上单位服装鞋帽和针纺织品零售额同比增速2.9%,同比下降5.1PCTs。2020Q1同比增速-32.2%,同比下降35.5PCTs。(2019年/2020Q1社会消费品零售额同比增长8.0%/-19.0%。)

上市公司层面:2019年重点品牌服饰公司收入同增8.4%,归母净利润同减16.3%,较2018年全年收入增速下降5.2PCTs,归母净利润增速下降4.9PCTs。2020Q1受到公共卫生事件的冲击,重点公司整体收入同比下滑29.8%,归母净利润同比下滑78.6%。从收入下滑幅度来看,2020Q1重点公司收入表现略好于服装行业整体平均水平。

从盈利水平来看,2020Q1净利率较上年同期下滑较大。2019年重点公司毛利率/净利率水平分别为46.5%/9.2%,其中毛利率同比略有下降,净利率同比下降2.8PCTs。2020Q1重点公司毛利率/净利率分别为47.4%/4.1%,毛利率同比下降3.3PCTs,净利率同比下降9.5PCTs,主要由于2020Q1期间销售明显下滑,且终端折扣有所放松,公共卫生事件期间费用相对刚性所致。

从存货角度来看,收购库存箱包拉杆箱,绝对额呈下降趋势,周转有所放缓。2019Q4重点公司存货绝对额同比下降1.48%,较2019Q3环比下降8.3%。2020Q1存货绝对额较同比下降-0.8%,较2019Q4环比下降3.4%。我们认为2019年重点公司加强库存管理带来绝对额的优化,2020年受销售下滑导致库存周转天数有所放缓(2020年Q1库存周转天数为283.8天,同比2019年Q1上升69.7天)。

运动鞋服板块:2019年高景气度,2020积极迎战卫生事件

运动鞋服行业经历了2012-2016年的调整阶段,2017-2018年行业规模进入迅速成长的阶段,2019年延续了前两年的高景气度。根据欧睿数据,2019年国内运动鞋服市场增速达17%(VS 全球运动鞋服市场7%的增速)。

从竞争格局来看,运动鞋服头部公司的市占率进一步提升,收购库存泳装,当前CR5达到72.8%(2018年为69%),安踏集团/李宁集团市占率分别达到16.4%/6.3%。

行业高景气度的背景下,各运动鞋服公司2019年均交出了不错的业绩答卷,且运营状态健康。

收入、业绩均快速增长,龙头公司表现更佳。港股四家国内运动鞋服公司2019年收入/归母净利润分别同增33%/39%,龙头公司安踏体育/李宁收入端表现优异,2019H2收入在H1基础上提速。

- 收购男女服装,收购外贸服装,收购库存服装

- 收购t恤 收购羽绒服 收购毛衣,收购牛……

- 义乌库存服装回收

- 义乌收购库存,义乌库存回收,义乌家具……

- 收购库存打底裤,收九分裤

- 义乌收购库存,义乌库存回收,义乌家具……

- ROE认输的背后 ——探求将来两年的超额收益

- ROE认输的背后 ——探求将来两年的超……

- 海尔衣联网孙传滨做客《工赋青岛》,试探家产

- 8月27日,青岛市广播电视台《工赋青岛……

- 步科股份2021年半年度董事会策划批评

- 步科股份2021年半年度董事会策划批评……